Prima la crisi di Silicon Valley Bank, poi quella di Credit Suisse. Chi sarà il prossimo? Tanti, secondo chi teme una crisi sistemica. Nessuno, ribatte chi è sicuro si tratti di casi isolati. Eppure, dopo più di un mese dai crac bancari negli Stati Uniti e in Svizzera, di certezze ce ne sono ben poche.

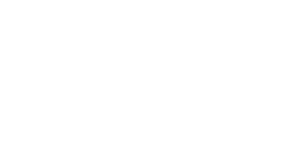

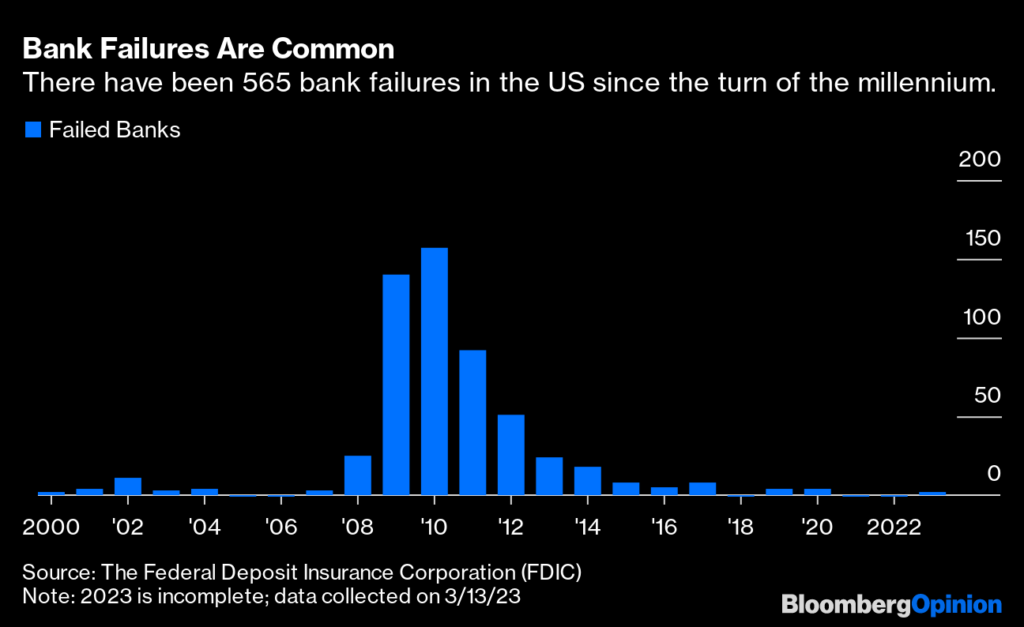

Si sa cosa è successo. Silicon Valley Bank (Svb), diciottesima banca statunitense per capitalizzazione, specializzata in start up tecnologiche, a marzo ha visto crollare le sue azioni di oltre il 60 per cento dopo aver subìto una perdita di quasi 2 miliardi di dollari sulla vendita di titoli del Tesoro in portafoglio. Il rialzo dei tassi d’interesse, rendendo più cari i prestiti, ha indotto la clientela a ritirare la liquidità detenuta sui conti correnti, costringendo la banca a svendere titoli in portafoglio che, a loro volta, si erano svalutati proprio a causa del rialzo dei tassi.

La banca in questione ha commesso un duplice errore consentito dalla regolamentazione americana: concentrazione degli impieghi in un unico settore (il tech) e mancata armonizzazione delle scadenze tra attivo e passivo. Risultato: l’impossibilità di rimborsare i clienti che chiedevano indietro i loro depositi, seminando panico e inducendo anche chi non ne aveva bisogno a riprendersi i soldi. Un riverbero che si è espanso su altre tre banche regionali americane — First Republic, Western Alliance e Charles Schwab — ed infine in Europa — sui mercati finanziari come nelle strutture bancarie più deboli. Tra queste, la svizzera Credit Suisse, poi fusa con Ubs.

Ma adesso che succederà? «È difficile dirlo», esordisce a «L’Osservatore Romano» Marco Onado, economista, esperto di diritto bancario e professore emerito all’Università Bocconi di Milano: «Se da un lato queste crisi bancarie sono casi isolati, riferiti a modelli di business americani diversi da quelli italiani ed europei, dall’altro lato un problema è però evidente ed è su questo che occorre riflettere: dopo vent’anni di tassi anormalmente bassi, che avevano determinato un ulteriore aumento dell’indebitamento complessivo, ora tutta la struttura finanziaria sta scricchiolando».

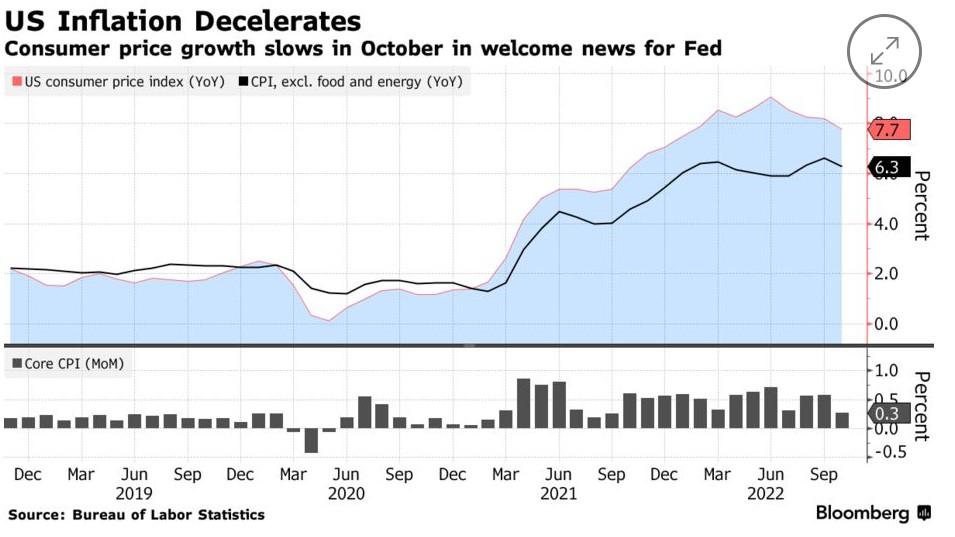

Ancor più grave, riprende Onado, «è l’atteggiamento delle banche centrali. Neanche loro sanno come reagirà questa enorme montagna di debiti accumulata negli ultimi anni a simili fenomeni. Le banche centrali vivono giorno per giorno. Certo, devono agire con estrema prudenza. Eppure, non sono esenti da responsabilità per la situazione economica attuale. Abbiamo spesso sentito parlare di inflazione generata da shock di offerta o da shock di domanda. Ma il vero combustibile per l’inflazione è stata l’iniezione di liquidità mandata avanti negli ultimi anni da parte delle banche centrali».

Se negli anni Ottanta si parlava di inflazione alle stelle e tassi d’interesse alti, negli anni più recenti, per sostenere le economie dei paesi e la stabilità finanziaria, le banche centrali hanno inondato il sistema di liquidità, alterando prezzi ed allocazione delle risorse. Basti ricordare i tassi d’interesse dello zero virgola o addirittura negativi che circolavano fino a poco più di un anno fa. Prendere denaro in prestito era facile perché costava poco. Adesso, invece, sono tornati i tassi alti e la gestione della liquidità per domare l’inflazione.

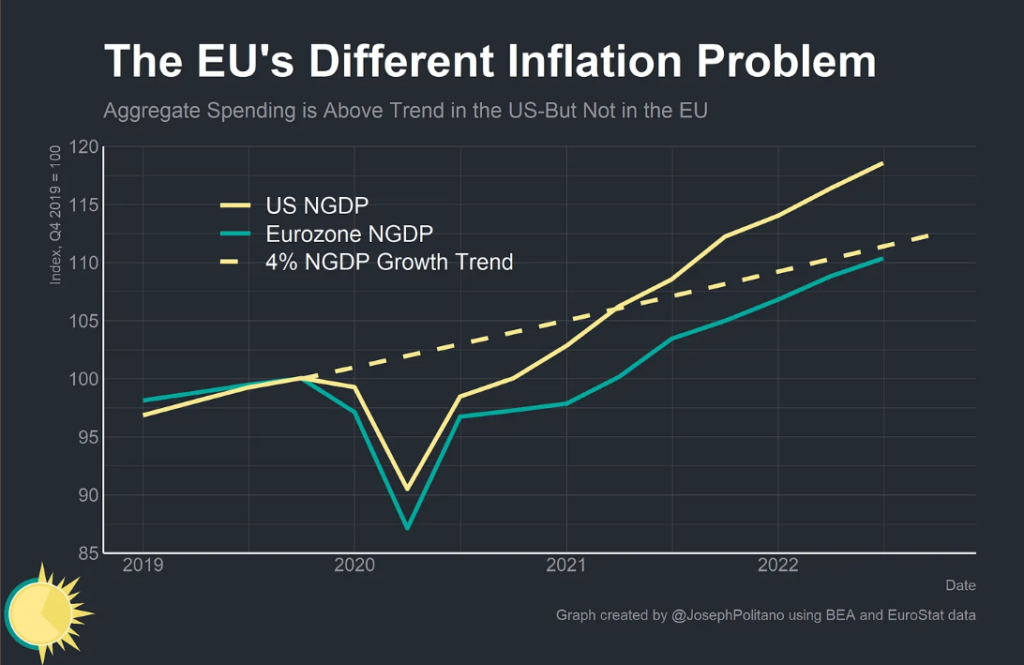

Avviene negli Stati Uniti come in Europa. Con risultati diversi, però. A marzo l’inflazione americana, dal picco del 9,1 per cento di giugno 2022, è scesa al 5 per cento, il valore più basso in due anni. Eppure, l’inflazione core — che non tiene conto dei beni energetici e alimentari, più volatili — a marzo è risalita rispetto a febbraio, dal 5,5 al 5,6 per cento: poca cosa a conferma però che sarà uno zoccolo duro da abbattere. Ciò dovrebbe indurre la Federal Reserve Bank a continuare il rialzo dei tassi a maggio. In Europa la ricetta monetaria contro l’inflazione ancora non vede progressi.

«Il problema è quanto sarà forte la botta — riprende Onado —, il sistema bancario europeo è più robusto di quanto non lo fosse nel 2008, anche perché non ci voleva poi molto… uno shock che rientra nell’ambito della prevedibilità può quindi essere assorbito, ma uno shock più forte potrebbe ancora generare problemi. Oggi non bisogna guardare soltanto alla robustezza delle banche. Ci sono tanti shadow banking systems, i cosiddetti sistemi bancari ombra, che possono far diminuire il valore dei titoli e indurre così i risparmiatori a chiedere indietro i soldi. Tutto ciò equivarrebbe a una corsa agli sportelli bancari che oggi non possiamo permetterci».

Questione principale da affrontare resta, dunque, «quali saranno gli effetti dell’aumento dei tassi sulla solvibilità dei creditori. Soprattutto per quanto riguarda il credito immobiliare. Il problema è che tanti non hanno ancora veramente capito cosa è avvenuto con la crisi del 2008», evidenzia Onado, che nel libro I nodi al pettine. La crisi finanziaria e le regole non scritte (Roma-Bari, Laterza 2009) aveva ricostruito i passaggi fondamentali di quel periodo.

L’assenza di coordinamento tra istituzioni non è tutta da imputare ai meccanismi economici, però. «Il problema principale è che sono esauriti gli spazi per intervenire nella politica economica e nella politica fiscale — evidenzia Onado —, se dopo il covid il debito pubblico è esploso, dopo la guerra in Ucraina il rincaro dei prezzi si è fatto sentire, le banche centrali continuano comunque a lavorare affinché l’inflazione non arrivi a due cifre. Questa combinazione di eventi non può che portare a un rallentamento della crescita. Noi lo teniamo in conto e cerchiamo di affrontarlo, ma che ne sarà dei paesi più poveri? L’allarme è stato lanciato giorni fa dal Fondo monetario internazionale nel Global Financial Stability Report, pieno di elementi di preoccupazione sul sistema finanziario globale, non solo per il mondo bancario».

Insomma, più di ogni altra cosa, il caso di Svb e Credit Suisse conferma ancora una volta che la politica monetaria da sola non basta. Nel momento in cui risolve un problema, ne crea in genere un altro. Come insegnano i grandi economisti, politica monetaria e politica economica, con i loro molteplici strumenti, devono andare a braccetto. Perché stabilità finanziaria del sistema e bassa inflazione non possono essere perseguiti a discapito di crescita economica e piena occupazione. Questioni finanziarie, sì, ma ancor più sociali.

L’Osservatore Romano – 18/4/2023